Шунингдек қаранг

12.12.2025 15:45

12.12.2025 15:45Что сильнее, политическая неопределенность или монетарная политика? Финиш 2025 проходит под знаком доминирования центральных банков. ФРС снижает ставки, в то время как Австралия, Канада и Швейцария их удерживают. ЕЦБ намеревается продлить паузу, а Япония – сделать шаг по дороге нормализации. В результате американский доллар падает против основных мировых валют. Но так было не всегда. В первой половине года индекс USD ослаб на 10% по другим причинам.

Концовка текущего года порождает ощущение дежавю. В декабре 2024 было много споров, как тарифы Дональда Трампа повлияют на EUR/USD. Инфляция в Соединенных Штатах вырастет, что вынудит ФРС взять курс на удержание ставок на высоком уровне. Напротив, ориентированная на экспорт еврозона пострадает от пошлин на импорт. Чтобы ей помочь, ЕЦБ ускорит цикл ослабления денежно-кредитной политики. Евро упадет против доллара США. По факту он вырос на 13%.

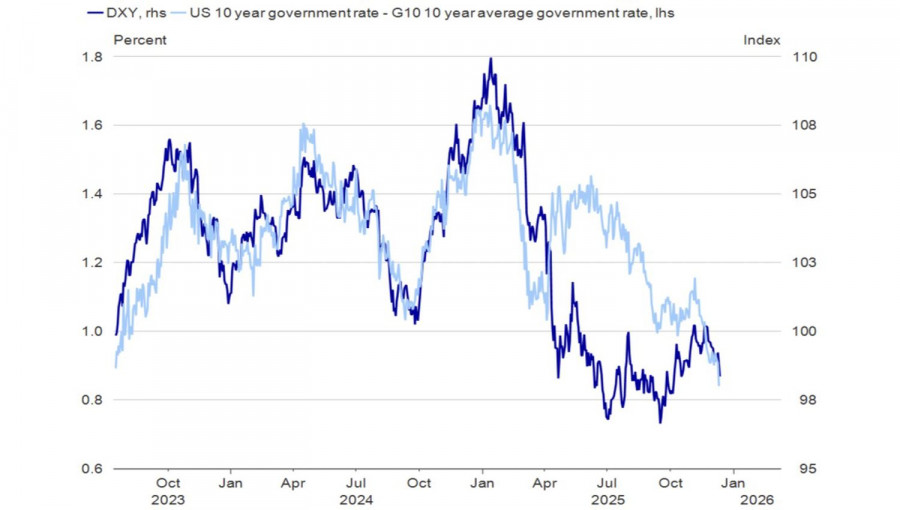

Динамика индекса USD и дифференциала доходности облигаций

Судя по динамике дифференциала доходности американских облигаций и облигаций стран-эмитентов валют G10, в курсе доллара США уже учтены 2-3 акта монетарной экспансии ФРС в 2026 и готовность центробанков-конкурентов удерживать ставки. Что может пойти не так?

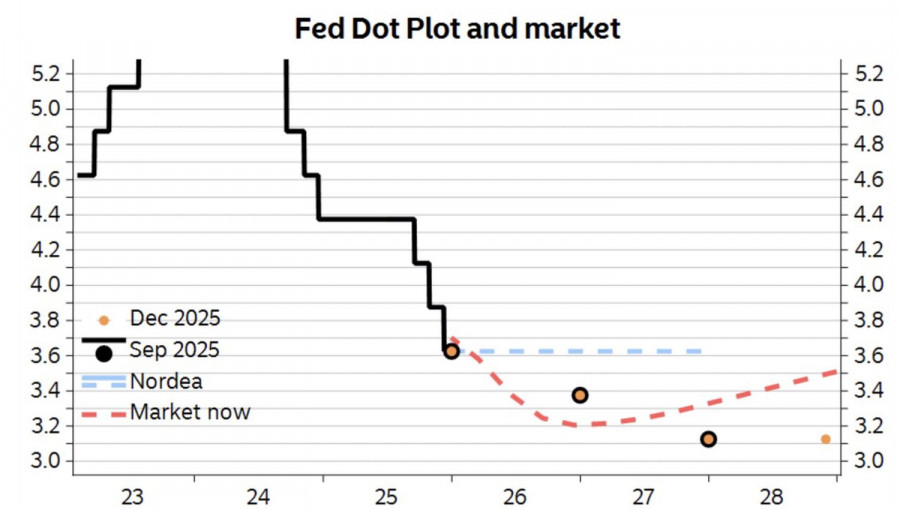

По мнению Nordea, Федрезерв закончил цикл ослабления денежно-кредитной политики. Обновлений прогноз FOMC предполагает одно снижение ставки по федеральным фондам в следующем году, но по факту его не будет. Из-за антииммиграционной политики Белого дома рынок труда испытывает серьезные проблемы с предложением рабочей силы. Спрос снижается из-за внедрения технологий искусственного интеллекта. Однако рано или поздно возникнет ситуация, когда работники будут требовать более высокой зарплаты, что разгонит инфляцию.

Прогнозы FOMC и Nordea по ставке

В результате все может перевернуться с ног на голову. Срочный рынок начнет сокращать предполагаемые масштабы монетарной экспансии Федрезерва. Это должно сыграть на руку американскому доллару. Если бы не одно но.

Дональду Трампу требуется снижение ставки по федеральным фондам. Он намерен уволить губернатора FOMC Лизу Кук, назначить председателем своего человека Кевина Хассета и заполнить еще одно вакантное после отставки Джерома Пауэлла место. Как действуют люди президента, можно понять глядя за голосующего каждый раз за резку стоимости заимствований на 50 б.п. Стивена Мирана.

События первой половины года доказали, что политическая неопределенность и давление на ФРС важнее монетарной политики. Вполне возможно, доллар США встрепенется, однако его атаки вряд ли окажутся продолжительными.

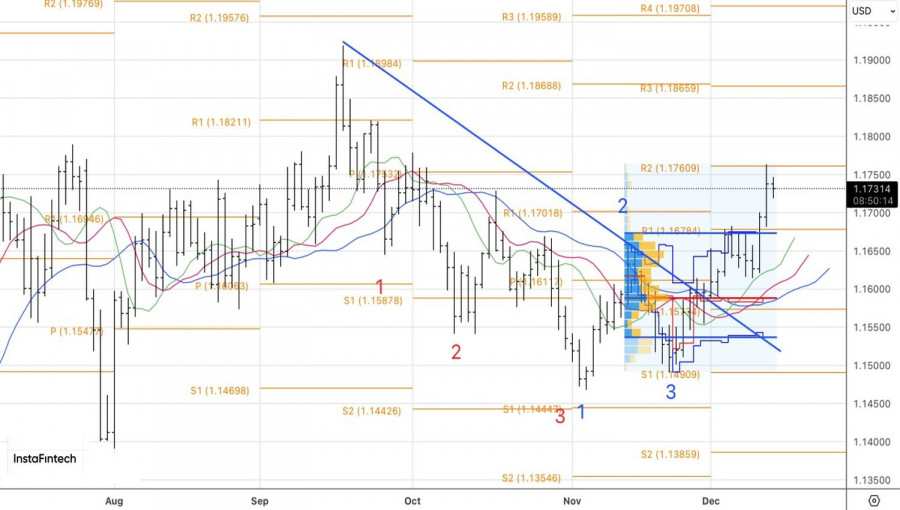

Технически на дневном графике EUR/USD имеет место формирование внутреннего бара. Велика вероятность консолидации. Агрессивная стратегия предполагает постановку отложенных ордеров на покупку евро от $1,1750 и на его продажу от $1,1715.

Вы сегодня уже поставили лайк статье

*Тақдим этилган бозор таҳлили ахборот тавсифига эга ва битим тузиш учун кўрсатма бўлиб ҳисобланмайди.